NORMA

|

LEY 24/2005, de 18 de

noviembre, de reformas para el impulso a la productividad. |

|

|

|

PUBLICADO EN:

|

Boletín Oficial del Estado n.º 277/2005 de 19 de noviembre. Boletín Oficial del Ministerio de Economía y

Hacienda

n.º 44/2005 de 1 de diciembre. |

|

|

|

TRIBUTO-MATERIA

|

|

|

|

|

I. Normas generales-Procedimiento

|

Cesión de información de

carácter tributario por medios informáticos o telemáticos (ver la d. adicional

3.ª) |

|

|

|

|

III. Impuesto

Sociedades |

Régimen fiscal en la

constitución de la entidad pública empresarial ENRESA (ver en art. 8.1 la d.

adicional 6.ª bis.19). Provisión para la

financiación de las actividades del Plan general de residuos radiactivos (ver

art. 8.2). |

|

|

|

|

XIV. Normas fiscales

especiales |

Régimen fiscal de

cooperativas: Habilitación a las cooperativas agrarias para comercializar

productos petrolíferos (ver art. 9). |

|

|

|

|

XVII. Tasas estatales y

Tributos s/ Juego |

Tasas por prestación de

servicios y realización de actividades por la Comisión Nacional de Energía:

revisión cuatrienal (ver art. 1). Financiación de ENRESA: Tasas

por la prestación de servicios de gestión de residuos radiactivos (ver art.

8.1, d. adicional 6.ª bis.17). |

|

|

|

NORMAS DE REFERENCIA

|

|

|

|

|

|

Modifica: |

Ley 34/1998, de 7 de octubre, del Sector de Hidrocarburos (d. adicional 12.ª.2.Sexto). Ley 54/1997, de 27 de

noviembre, del Sector Eléctrico (d. adicional 6.ª y d. adicional 6.ª bis). Ley 20/1990, de 19 de

diciembre, sobre Régimen Fiscal de las Cooperativas (arts. 9.2.a y 13.10). |

|

|

|

LEY 24/2005, de 18 de noviembre,

de reformas para el impulso a la productividad.

(...)

Artículo

primero. Modificación de la Ley 34/1998,

de 7 de octubre, del Sector de Hidrocarburos([1])

Se

añade un punto sexto al apartado 2 de la disposición adicional duodécima de la

Ley 34/1998, de 7 de octubre, del Sector de Hidrocarburos, que queda con la

siguiente redacción:

«Sexto. Los tipos de gravamen a que hacen

referencia los puntos 1.º e), 2.º f) y 3.º e) del apartado 2 de la presente disposición, serán revisados por

el Gobierno con carácter cuatrienal, adaptándolos a las necesidades de

financiación que justifique la Comisión Nacional de Energía, según lo establecido

en la disposición adicional undécima de la presente Ley.

La

primera revisión se realizará para el año 2006.»

(...)

Artículo

octavo. Creación de la entidad pública

empresarial ENRESA de gestión de residuos radiactivos.

1. Se añade una disposición

adicional sexta bis a la Ley 54/1997, de 27 de noviembre, del Sector Eléctrico,

con la siguiente redacción:

«Disposición

adicional sexta bis. Creación de la entidad pública empresarial

ENRESA de gestión de residuos radiactivos.

1. La gestión de los residuos

radiactivos, incluido el combustible gastado y el desmantelamiento y clausura

de instalaciones nucleares y radiactivas, constituye un servicio público

esencial que se reserva, de conformidad con el artículo 128.2 de la

Constitución Española, a la titularidad del Estado. Este servicio será gestionado

directamente por la entidad pública empresarial ENRESA de gestión de residuos

radiactivos, de acuerdo con el Plan General de Residuos Radiactivos aprobado

por el Gobierno.

2. Se crea la entidad pública

empresarial ENRESA de gestión de residuos radiactivos, como organismo público

de los previstos en el artículo 43.1.b)

de la Ley 6/1997, de 14 de abril, de Organización y Funcionamiento de la

Administración General del Estado. Dicha entidad queda adscrita al Ministerio

de Industria, Turismo y Comercio, a través de la Secretaría General de Energía.

3. La entidad pública empresarial

ENRESA tiene personalidad jurídica propia, plena capacidad de obrar y

patrimonio propio y se regirá por lo establecido en esta disposición adicional,

en su propio estatuto, en la citada Ley 6/1997, de 14 de abril, y en las demás

normas que le sean de aplicación.

4. La entidad pública empresarial

ENRESA gestionará, administrará y dispondrá de los bienes y derechos que

integran su patrimonio, correspondiéndole la tenencia, administración,

adquisición y enajenación de los títulos representativos del capital de las

sociedades en las que participe o pueda participar en el futuro.

Para

el cumplimiento de su objeto, la entidad pública empresarial podrá realizar

toda clase de actos de administración y disposición previstos en la legislación

civil y mercantil. Asimismo, podrá realizar cuantas actividades comerciales o

industriales estén relacionadas con dicho objeto, conforme a lo acordado por

sus órganos de gobierno. Podrá actuar, incluso, mediante sociedades por ella

participadas.

5. El objeto de la entidad pública

empresarial ENRESA es la prestación del servicio público de gestión de los

residuos radiactivos, incluido el combustible gastado, y el desmantelamiento y

clausura de instalaciones nucleares y radiactivas, la elaboración de las

propuestas del Plan General de Residuos Radiactivos, la ejecución de lo

establecido en dicho Plan y la gestión del Fondo para la financiación de las

actividades del Plan General de Residuos Radiactivos, todo ello de conformidad

con la previsión de dicho Plan.

Para

el cumplimiento de su objeto realizará, entre otras, las siguientes funciones:

a) Tratar y acondicionar los

residuos radiactivos.

b) Buscar emplazamientos,

diseñar, construir y operar centros para el almacenamiento temporal y

definitivo de los residuos radiactivos.

c) Establecer sistemas para la

recogida, transferencia y transporte de los residuos radiactivos.

d) Adoptar medidas de seguridad

en el transporte de residuos radiactivos, de acuerdo con lo previsto en la

reglamentación específica en materia de transporte de mercancías peligrosas y

con lo que determinen las autoridades y organismos competentes.

e) Gestionar las operaciones

relativas al desmantelamiento y clausura de instalaciones nucleares y

radiactivas.

f) Actuar, en caso de

emergencias nucleares o radiológicas, como apoyo al sistema nacional de

protección civil y a los servicios de seguridad, en la forma y circunstancias

que requieran los organismos y autoridades competentes.

g) Acondicionar de forma

definitiva y segura los estériles originados en la minería y fabricación de

concentrados de uranio, en la forma y circunstancias que requieran los

organismos y autoridades competentes, teniendo en cuenta, en su caso, los

planes y previsiones del explotador.

h) Establecer sistemas que

garanticen la gestión segura a largo plazo de sus instalaciones para

almacenamiento de residuos radiactivos.

i) Establecer los planes de

investigación y desarrollo necesarios para el desempeño de sus funciones.

j) Efectuar los estudios

técnicos y económico-financieros necesarios que tengan en cuenta los costes

diferidos derivados de sus funciones para establecer las necesidades económicas

correspondientes.

k) Cualquier otra actividad

necesaria para el desempeño de las anteriores funciones.

6. La entidad pública empresarial

ENRESA tendrá la consideración de explotador de sus instalaciones para la

gestión de los residuos radiactivos a los efectos previstos en la legislación

aplicable a las instalaciones nucleares y radiactivas. Asimismo, la entidad

actuará como explotador de aquellas otras actividades que desarrolle para las

que se determine tal condición.

7. Los servicios de gestión de residuos

radiactivos que preste la entidad pública empresarial ENRESA a los explotadores

de instalaciones nucleares y radiactivas deberán respetar las prescripciones

técnicas contenidas en los correspondientes contratos en vigor, basados en los

contratos-tipo aprobados en su día por el Ministerio de Industria y Energía o,

los que se aprueben en un futuro por el Ministerio de Industria, Turismo y

Comercio.

8. La gestión financiera del Fondo

para la financiación de las actividades del Plan General de Residuos

Radiactivos se regirá por los principios de seguridad, rentabilidad y liquidez.

Dicha gestión podrá ser encomendada por la entidad pública empresarial ENRESA a

un tercero, tras informe favorable del Comité de Seguimiento y Control del

Fondo, previa autorización por el Gobierno y en las condiciones que se determinen.

9. Corresponde al Comité de

Seguimiento y Control del Fondo la supervisión y control de las inversiones

transitorias relativas a la gestión financiera del mismo. Dicho Comité,

adscrito al Ministerio de Industria, Turismo y Comercio a través de la

Secretaría General de Energía, estará presidido por el Secretario General de

Energía y serán miembros de él, el Interventor General de la Administración del

Estado, el Director General del Tesoro y Política Financiera y el Director

General de Política Energética y Minas, actuando como secretario el Subdirector

General de Energía Nuclear. El Gobierno, mediante Real Decreto, podrá modificar

la composición del Comité. Las funciones de dicho Comité son las siguientes:

a) El desarrollo de los

criterios sobre la composición de los activos del Fondo.

b) Realizar el seguimiento de

las inversiones financieras, comprobando la aplicación de los principios

establecidos en el apartado 8 anterior.

c) Formular informes con

periodicidad semestral, comprensivos de la situación del Fondo y de las

inversiones correspondientes a su gestión financiera, así como de la

calificación que merezca al Comité, exponiendo las observaciones que considere

adecuadas. Dicho informe se entregará a los Ministros de Economía y Hacienda,

de Industria, Turismo y Comercio y a la Comisión correspondiente del Congreso

de los Diputados.

10. Corresponde al Gobierno

establecer la política sobre gestión de los residuos radiactivos y desmantelamiento

y clausura de las instalaciones nucleares y radiactivas, mediante la aprobación

del Plan General de Residuos Radiactivos, que le será elevado por el Ministerio

de Industria, Turismo y Comercio, una vez oídas las Comunidades Autónomas con

competencias en materia de ordenación del territorio y medio ambiente, y del

que dará cuenta posteriormente a las Cortes Generales.

11. La entidad pública empresarial

ENRESA remitirá al Ministerio de Industria, Turismo y Comercio una propuesta de

revisión del Plan General de Residuos Radiactivos cada cuatro años y, en todo

caso, cuando lo requiera dicho Ministerio, que comprenderá:

a) Las actuaciones necesarias y

las soluciones técnicas que vayan a desarrollarse durante el horizonte temporal

del Plan encaminadas a la adecuada gestión de los residuos radiactivos y el

combustible gastado y al desmantelamiento y clausura de instalaciones nucleares

y, en su caso, radiactivas.

b) Las previsiones económicas y

financieras para llevar a cabo lo establecido en el apartado anterior.

12. El régimen de contratación de la

entidad pública empresarial ENRESA se regirá por las previsiones contenidas al

respecto en la legislación de contratos de las Administraciones públicas.

13. El régimen patrimonial de la

entidad pública empresarial ENRESA será el establecido en la Ley 33/2003, de 3

de noviembre, del Patrimonio de las Administraciones Públicas, de acuerdo con

el artículo 56 de la Ley 6/1997, de 14 de abril, de Organización y

Funcionamiento de la Administración General del Estado.

14. El régimen presupuestario, el

económico-financiero, el de contabilidad, el de intervención y el de control

financiero de la entidad pública empresarial ENRESA será el establecido en la

Ley 47/2003, de 26 de noviembre, General Presupuestaria, de acuerdo con lo

previsto en el artículo 58 de la Ley 6/1997, de 14 de abril.

15. La contratación del personal por

la entidad pública empresarial ENRESA se ajustará al derecho laboral, de acuerdo

con las previsiones contenidas en el artículo 55 de la Ley 6/1997, de 14 de

abril.

16. Los recursos económicos de la

entidad pública empresarial ENRESA podrán provenir de cualquiera de los enumerados

en el apartado 2 del artículo 65 de la Ley 6/1997, de 14 de abril. Entre dichos

recursos se incluyen el Fondo para la financiación de las actividades del Plan

General de Residuos Radiactivos existente en el momento de la constitución

efectiva de la entidad pública empresarial ENRESA y los ingresos a que se

refiere el apartado 1 de la disposición adicional sexta de esta Ley de los que

forman parte las tasas reguladas en el apartado siguiente.

17. A los efectos de lo previsto en

el apartado anterior, la financiación de la entidad pública empresarial ENRESA

se integrará, entre otros conceptos, por las siguientes tasas por la prestación

de sus servicios, cuya recaudación será destinada a dotar el Fondo para la

financiación de las actividades del Plan General de Residuos Radiactivos:

Primero. Tasa por la prestación de

servicios de gestión de residuos radiactivos a que se refiere el apartado 3 de

la disposición adicional sexta.

a) Hecho imponible:

Constituye

el hecho imponible de la tasa la prestación de los servicios relativos a las

actividades a que se refiere el apartado 3 mencionado en el párrafo anterior,

es decir, la gestión de residuos radiactivos y combustible gastado generados en

las centrales nucleares y su desmantelamiento y clausura, que sean atribuibles

a la explotación de las mismas llevada a cabo con anterioridad al 1 de abril de

2005, así como la gestión de residuos radiactivos procedentes de actividades de

investigación que han estado directamente relacionadas con la generación de

energía nucleoeléctrica y las operaciones de desmantelamiento y clausura que

deban realizarse como consecuencia de la minería y producción de concentrados

de uranio con anterioridad al 4 de julio de 1984.

b) Base imponible:

La

base imponible de la tasa viene constituida por la recaudación total derivada

de la aplicación de las tarifas eléctricas y peajes a que se refieren los

artículos 17 y 18 de la presente Ley.

c) Devengo de la tasa:

La

tasa se devengará el día último de cada mes natural durante el período de

explotación de las centrales.

d) Sujetos pasivos:

Serán

sujetos pasivos de la tasa a título de contribuyentes las empresas explotadoras

titulares de las centrales nucleares.

Serán

sujetos pasivos a título de sustitutos del contribuyente y obligados a la

realización de las obligaciones materiales y formales de la tasa las empresas

que desarrollan las actividades de transporte y distribución en los términos

previstos en esta Ley.

e) Tipos de gravamen y cuota:

En

el caso de las tarifas eléctricas a que se refiere el artículo 17 de la

presente Ley, el tipo por el que se multiplicará la base imponible para

determinar la cuota tributaria a ingresar es de 0,173 por ciento.

En el caso de los peajes a que se refiere el artículo 18,

el tipo por el que se multiplicará la base imponible para determinar la cuota

tributaria a ingresar es de 0,508 por ciento.

f) Normas de gestión:

La

tasa correspondiente a la recaudación del penúltimo mes anterior se ingresará

mediante declaración-liquidación a efectuar por el sujeto pasivo sustituto del

contribuyente antes del día 10 de cada mes o, en su caso, del día hábil

inmediatamente posterior.

Mediante

Orden Ministerial se aprobarán los modelos de declaración-liquidación y los

medios para hacer efectivo el ingreso de las cuantías exigibles.

Podrán

realizarse convenios con entidades, instituciones y organizaciones

representativas de los sujetos pasivos de las tasas, con el fin de simplificar

el cumplimiento de las obligaciones formales y materiales derivadas de las

mismas, así como los procedimientos de liquidación y recaudación.

Esta

tasa se integrará a todos los efectos en la estructura de tarifas eléctricas y

peajes establecida en esta Ley y sus disposiciones de desarrollo.

Segundo. Tasa por la prestación de

servicios de gestión de residuos radiactivos a que se refiere el apartado 4 de

la disposición adicional sexta.

a) Hecho imponible:

Constituye

el hecho imponible de la tasa la prestación de los servicios relativos a las

actividades a que se refiere el apartado 4 mencionado en el párrafo anterior,

es decir, la gestión de residuos radiactivos y combustible gastado generados en

las centrales nucleares y su desmantelamiento y clausura, que sean atribuibles

a la explotación de las mismas llevada a cabo con posterioridad al 31 de marzo

de 2005.

b) Base imponible:

La

base imponible de la tasa viene constituida por la energía nucleoeléctrica bruta

generada por cada una de las centrales en cada mes natural, medida en

kilowatios hora brutos (Kwh) y redondeada al entero inferior.

c) Devengo de la tasa:

La

tasa se devengará el día último de cada mes natural durante el período de

explotación de las centrales.

En

caso de cese anticipado de la explotación por voluntad del titular, la tasa se

devengará en el momento en que, de conformidad con la legislación aplicable, se

produzca dicho cese.

d) Sujetos pasivos:

Serán

sujetos pasivos de la tasa las empresas explotadoras titulares de las centrales

nucleares. En caso de que sean varias las titulares de una misma central, la

responsabilidad será solidaria entre todas ellas.

e) Determinación de la cuota:

La

cuota tributaria a ingresar durante la explotación de la instalación será la

resultante de multiplicar la base imponible por la tarifa fija unitaria y el

coeficiente corrector que a continuación se señala, de tal modo que la cuota a

ingresar será la resultante de la aplicación de la siguiente fórmula:

C = B.i. × T × Cc

En

la cual:

C

=Cuota a ingresar.

B.i.

= Base imponible en Kwh.

T

= Tarifa fija unitaria: 0,188 céntimos de €/Kwh.

Cc

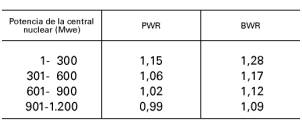

= Coeficiente corrector aplicable de acuerdo con la siguiente escala:

PWR

= Reactores de agua a presión.

BWR

= Reactores de agua en ebullición.

f) Normas de gestión:

La

tasa se ingresará mediante declaración-liquidación a efectuar por el sujeto

pasivo en el plazo de los tres meses naturales siguientes a su devengo.

Mediante

Orden Ministerial se aprobarán los modelos de declaración-liquidación y los

medios para hacer efectivo el ingreso de las cuantías exigibles.

En

el caso del cese anticipado de la explotación de una central nuclear por

voluntad del titular, con respecto a las previsiones establecidas en el Plan

General de Residuos, el déficit de financiación que, en su caso, existiera en

el momento del cese deberá ser abonado por el titular a la entidad pública

empresarial ENRESA durante los tres años siguientes a partir de la fecha de

dicho cese, efectuando pagos anuales iguales en la cuantía que determine el

Ministerio de Industria, Turismo y Comercio en base al estudio económico que

realice dicha entidad.

Podrán

realizarse convenios con entidades, instituciones y organizaciones

representativas de los sujetos pasivos de las tasas, con el fin de simplificar

el cumplimiento de las obligaciones formales y materiales derivadas de las

mismas, así como los procedimientos de liquidación y recaudación.

Tercero. Tasa por la prestación

de servicios de gestión de los residuos radiactivos derivados de la fabricación

de elementos combustibles, incluido el desmantelamiento de las instalaciones de

fabricación de los mismos.

a) Hecho imponible:

Constituye

el hecho imponible de la tasa la prestación de los servicios de gestión de los

residuos radiactivos derivados de la fabricación de elementos combustibles,

incluido el desmantelamiento de las instalaciones de fabricación de los mismos.

b) Base imponible:

La

base imponible de la tasa viene constituida por la cantidad de combustible

nuclear fabricado en cada año natural, medida en toneladas métricas (Tm) y

expresada con dos decimales, redondeando los restantes al segundo decimal

inferior.

c) Devengo de la tasa:

La

tasa se devengará el día último de cada año natural en que haya existido

fabricación de elementos combustibles.

d) Sujetos pasivos:

Serán

sujetos pasivos de la tasa los titulares de las instalaciones de fabricación de

elementos combustibles.

e) Tipos de gravamen y cuota:

La

cuota tributaria a ingresar será la resultante de multiplicar la base imponible

por el tipo de gravamen de 1.539,21 €/Tm.

f) Normas de gestión:

La

tasa se ingresará mediante declaración-liquidación a efectuar por el sujeto pasivo

en el plazo de los tres meses naturales siguientes a su devengo.

Mediante

Orden Ministerial se aprobarán los modelos de declaración-liquidación y los

medios para hacer efectivo el ingreso de las cuantías exigibles.

En

el caso del cese anticipado de la explotación de una instalación de fabricación

de elementos combustibles por voluntad del titular, con respecto a las

previsiones establecidas en el Plan General de Residuos, el déficit de

financiación que, en su caso, existiera en el momento del cese deberá ser

abonado por el titular a la entidad pública empresarial ENRESA durante los tres

años siguientes a partir de la fecha de dicho cese, efectuando pagos anuales

iguales en la cuantía que determine el Ministerio de Industria, Turismo y

Comercio en base al estudio económico que realice dicha entidad.

Cuarto. Tasa por la prestación de

servicios de gestión de residuos radiactivos generados en otras instalaciones.

a) Hecho imponible:

Constituye

el hecho imponible de la tasa la prestación de los servicios de gestión de los

residuos radiactivos generados en cualesquiera otras instalaciones no

comprendidas en el hecho imponible de las tasas previstas en los puntos

anteriores.

b) Base imponible:

La

base imponible de la tasa viene constituida por la cantidad o unidad de

residuos entregados para su gestión, medida en la unidad correspondiente

aplicable entre las comprendidas en la letra e) siguiente de acuerdo con la naturaleza del residuo y expresada

con dos decimales, redondeando los restantes al segundo decimal inferior.

c) Devengo de la tasa:

La

tasa se devengará en el momento de la retirada por la entidad pública

empresarial ENRESA de los residuos de las instalaciones.

d) Sujetos pasivos:

Serán

sujetos pasivos de la tasa los titulares de las instalaciones.

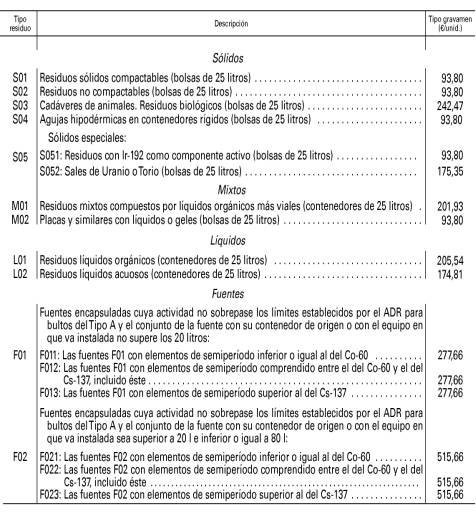

e) Tipos de gravamen y cuota:

La

cuota tributaria a ingresar será la resultante de multiplicar la base imponible

por los tipos de gravamen siguientes para cada tipo de residuos.

f) Normas de gestión:

La

gestión y liquidación de la tasa corresponderá a la entidad pública empresarial

ENRESA. Mediante Orden Ministerial se aprobarán los modelos de liquidación y

los plazos y medios para hacer efectivo el ingreso de las cuantías exigibles.

Sobre

las cuantías que resulten exigibles por las referidas tasas se aplicará el

Impuesto sobre el Valor Añadido que grava la prestación de los servicios objeto

de gravamen en los términos establecidos en la legislación vigente.

Los

tipos de gravamen y elementos tributarios para la determinación de la cuota de

las anteriores tasas podrán ser revisados anualmente por el Gobierno mediante

Real Decreto con base en una memoria económico-financiera actualizada del coste

de las actividades correspondientes contempladas en el Plan General de Residuos

Radiactivos.

18. El Ministerio de Industria,

Turismo y Comercio ejercerá las facultades de expropiación que sean precisas

para el cumplimiento de los fines de la entidad pública empresarial ENRESA, la

cual tendrá, a tales efectos, la condición de beneficiaria. Las instalaciones

necesarias para el cumplimiento de los fines que le son propios se declaran de

utilidad pública a efectos de expropiación forzosa.

19. El régimen fiscal y reducción de

aranceles en la constitución de la entidad pública empresarial ENRESA es el siguiente:

Primero:

El régimen establecido en el capítulo VIII del Título VII del Texto Refundido

de la Ley del Impuesto sobre Sociedades, aprobado por el Real Decreto

Legislativo 4/2004, de 5 de marzo, se aplicará a la operación por la cual se

transmiten a la entidad pública empresarial ENRESA todos los bienes, derechos y

obligaciones de la Empresa Nacional de Residuos Radiactivos, S. A., y a aquélla

se transmitirán los derechos y obligaciones tributarias de esta última.

Segundo:

Estarán exentas de aranceles u honorarios por la intervención de fedatarios

públicos y Registradores de la Propiedad y Mercantiles.

20. La entidad pública empresarial

ENRESA sucederá a la Empresa Nacional de Residuos Radiactivos, S. A., en los

derechos y obligaciones existentes de esta Sociedad. Mediante acuerdo de

Consejo de Ministros se autorizará la disolución y liquidación de dicha empresa

y la integración de su patrimonio a la entidad pública empresarial ENRESA, previa liquidación de los derechos de los accionistas.

En particular, se integrarán en la entidad pública empresarial ENRESA todos los

trabajadores de la Empresa Nacional de Residuos Radiactivos, S. A.,

entendiéndose que existe sucesión de empresas entre las dos entidades a los

efectos de lo previsto en el artículo 44 del Texto Refundido del Estatuto de

los Trabajadores, aprobado por Real Decreto Legislativo 1/1995, de 24 de marzo.

Asimismo se incorporarán al patrimonio de la entidad pública empresarial ENRESA

todos los bienes muebles e inmuebles de la Empresa Nacional de Residuos

Radiactivos, S. A.

21. Hasta la constitución efectiva

de la entidad pública empresarial ENRESA que tendrá lugar mediante la entrada en

vigor de su Estatuto, que será aprobado por Real Decreto, la Empresa Nacional

de Residuos Radiactivos, S. A., continuará realizando las actividades previstas

en el Real Decreto 1349/2003, de 31 de octubre, sobre ordenación de las

actividades de la Empresa Nacional de Residuos Radiactivos, S. A. (ENRESA), y

su financiación.

22. Se autoriza al Gobierno para

dictar las normas y adoptar las medidas que sean necesarias para la aplicación

de lo previsto en esta disposición.»

2. Se modifica el apartado 1 de la

disposición adicional sexta de la Ley 54/1997, de 27 de noviembre, del Sector

Eléctrico (Fondo para la financiación de las actividades del Plan general de

residuos radiactivos), que queda redactado de la siguiente manera:

«1. Las cantidades recaudadas por

las tasas reguladas en la disposición adicional sexta bis, así como cualquier

otra forma de financiación de los costes de los trabajos correspondientes a la

gestión de los residuos radiactivos y del combustible gastado, y al

desmantelamiento y clausura de instalaciones, incluidos los rendimientos

financieros generados por ellas, se destinará a dotar una provisión, teniendo

dicha dotación la consideración de partida deducible en el Impuesto sobre Sociedades.

Las

cantidades recogidas en la provisión antes mencionada sólo podrán ser

invertidas en gastos, trabajos, proyectos e inmovilizaciones derivados de

actuaciones previstas en el Plan General de Residuos Radiactivos aprobado por

el Gobierno.»

3. Queda derogado el apartado 5 de

la disposición adicional sexta de la Ley 54/1997, de 27 de noviembre, del

Sector Eléctrico, relativo a la facturación a los titulares de las centrales

nucleares.

(...)

Artículo

noveno. Habilitación a las cooperativas

agrarias para comercializar productos petrolíferos.

Uno. Se modifica la disposición

adicional decimoquinta de la Ley 34/1998, de 7 de octubre, del Sector de

Hidrocarburos, que queda con la siguiente redacción:

«Disposición

adicional decimoquinta. Sociedades cooperativas.

Las

sociedades cooperativas sólo podrán realizar las actividades de distribución al

por menor de productos petrolíferos a que se refiere el artículo 43 de la

presente Ley con terceros no socios, mediante la constitución de una entidad

con personalidad jurídica propia, a la que sea aplicable el régimen fiscal

general. No será necesario el cumplimiento de este requisito para las

cooperativas agrarias.

Para

dar inicio a las actividades de distribución al por menor de productos

petrolíferos a que se refiere el párrafo anterior, las cooperativas, incluidas

las agrarias, deberán contar con instalaciones que cumplan cuantas

instrucciones técnicas, de seguridad, de metrología o metrotecnia, medioambientales,

normas urbanísticas, de protección de los consumidores y usuarios, o

cualesquiera otras que sean exigibles a las instalaciones de suministro a

vehículos y a las de suministro a instalaciones fijas para consumo propio,

conforme al artículo 43 de la presente Ley.»

Dos. Se modifica el apartado 4 del

artículo 93 de la Ley 27/1999, de 16 de julio, de Cooperativas, que quedará redactado

en los siguientes términos:

«4. Las cooperativas agrarias podrán

desarrollar operaciones con terceros no socios hasta un límite máximo del 50

por ciento del total de las realizadas con los socios para cada tipo de

actividad desarrollada por aquéllas. Dicha limitación no será aplicable a las

cooperativas agrarias respecto de las operaciones de distribución al por menor

de productos petrolíferos a terceros no socios.»

Tres. Se modifica el segundo párrafo

de la letra a) del apartado 2 del

artículo 9 de la Ley 20/1990, de 19 de diciembre, sobre Régimen Fiscal de las

Cooperativas, que quedará redactado en los siguientes términos:

«No

obstante, las cooperativas agrarias podrán distribuir al por menor productos

petrolíferos a terceros no socios sin que ello determine la pérdida de la

condición de especialmente protegida.»

Cuatro. Se modifica el apartado 10 del

artículo 13 de la Ley 20/1990, de 19 de diciembre, sobre Régimen Fiscal de las

Cooperativas, que quedará redactado en los siguientes términos:

«10. La realización de operaciones

cooperativizadas con terceros no socios, fuera de los casos permitidos en las

leyes, así como el incumplimiento de las normas sobre contabilización separada

de tales operaciones y destino al Fondo de Reserva Obligatorio de los

resultados obtenidos en su realización.

Ninguna

cooperativa, cualquiera que sea su clase, podrá realizar un volumen de

operaciones con terceros no socios superior al 50 por ciento del total de las

de la cooperativa, sin perder la condición de cooperativa fiscalmente

protegida. Dicha limitación no será aplicable a las cooperativas agrarias

respecto de las operaciones de distribución al por menor de productos

petrolíferos a terceros no socios.

A

los efectos de la aplicación del límite establecido en el párrafo anterior, se

asimilan a las operaciones con socios los ingresos obtenidos por las secciones

de crédito de las cooperativas procedentes de cooperativas de crédito,

inversiones en fondos públicos y en valores emitidos por empresas públicas.»

(...)

Disposición

adicional segunda. Información relativa a la

aplicación del arancel notarial y registral.

Los

notarios y los registradores de la propiedad, mercantiles y de bienes muebles

facilitarán información relativa a la aplicación del arancel notarial y

registral, a través del Consejo General del Notariado y el Colegio de

Registradores de la Propiedad y Mercantiles, a los Ministerios de Justicia y de

Economía y Hacienda.

El

incumplimiento de la obligación de facilitar información relativa a la

aplicación del arancel notarial y registral tendrá la consideración de

infracción grave.

Se

habilita a los Ministros de Economía y Hacienda y de Justicia para regular

conjuntamente por Orden Ministerial a propuesta de ambos ministerios los

modelos y procedimientos de remisión de información relativa a la aplicación de

los aranceles notarial y registral.

Disposición

adicional tercera. Cesión de información de

carácter tributario por medios informáticos o telemáticos.

Siempre

que en la tramitación de un procedimiento administrativo sea necesaria la

obtención de información de la Agencia Estatal de Administración Tributaria, se

procederá de la siguiente forma:

a) En aquellos casos en los que

exista una norma con rango de ley que ampare la cesión de información

tributaria sin necesidad de consentimiento del interesado, la Agencia Estatal

de Administración Tributaria procederá a facilitarla, a instancia de la

Administración Pública que tramita el procedimiento, mediante certificado

telemático o transmisión de datos, de conformidad con la normativa

reglamentaria reguladora de los certificados telemáticos y transmisiones de

datos.

b) Cuando la cesión de

información exija el consentimiento del interesado, la Administración Pública

que tramita el procedimiento recabará el consentimiento de éste para que se

proceda a la cesión de la información correspondiente a través de una

trasmisión de datos o de un certificado telemático a instancia del órgano

requirente, de conformidad con la normativa reglamentaria reguladora de los

certificados telemáticos y transmisiones de datos. En el caso de que el

interesado no preste el consentimiento, la Administración Pública que tramita

el procedimiento le exigirá la aportación del correspondiente certificado de la

Agencia Estatal de Administración Tributaria.

(...)

Disposición

final tercera. Entrada en vigor.

La

presente Ley entrará en vigor el día siguiente al de su publicación en el BOE.